こんにちは、不動産鑑定士の上銘です。

今回は大学向け講義の後半部分となります。

→前半は「不動産の証券化の基本」や「J-REITってどんな仕組み?」といったお話をしました。

価値って誰が決めてるの?

証券化された不動産って、要するに「たくさんの人が投資対象として売買する資産」となります。

ではそのとき、「この不動産っていくらの価値があるのか?」を、誰がどうやって決めているか、考えたことはありますか?

そう、ここで登場するのが我々不動産鑑定士です。

一度、簡単な自己紹介をさせてください。

出身は千葉県船橋市で、福岡には転勤がきっかけで来ました。

噂には聞いておりましたが、なんと住み心地がよいことか、と驚くとともに「これからも福岡でお世話になりたい」と強く思いました。

開業に当たって千葉に戻ることも考えましたが、せっかく福岡で仲の良いお客さんも増えたので「福岡で開業して頑張ろう」と思い、現在に至っています。

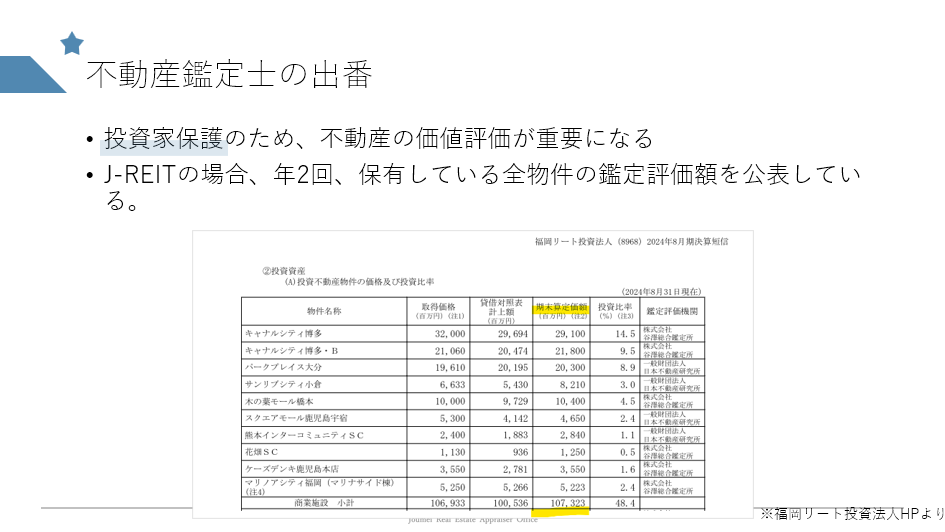

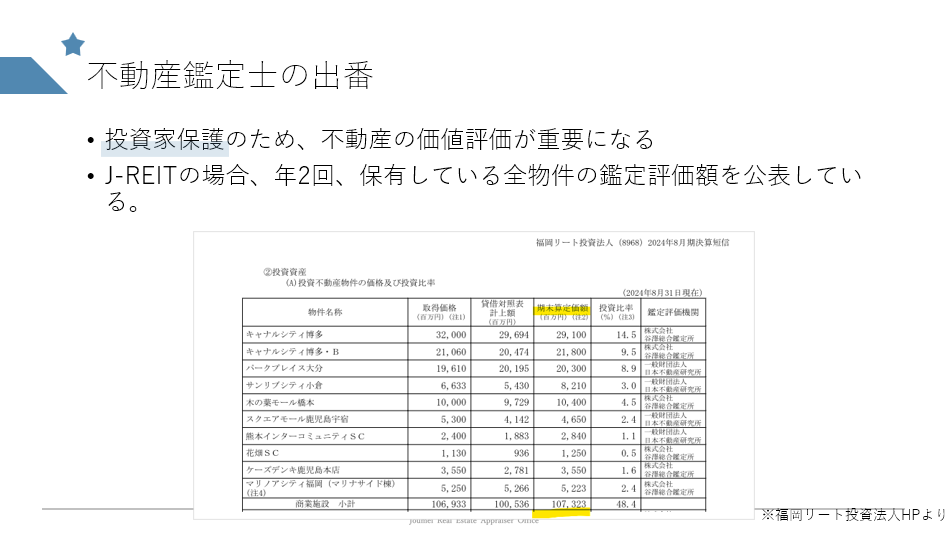

J-REITでは、年2回の鑑定評価が“法律で義務化”されています

J-REITでは、保有するすべての不動産に対して、年に2回、時価評価(鑑定評価額)を出すことが法律で義務づけられています。

これは投資家にとっての「情報の透明性」を守るため。

たとえば、「この物件の価値がどう変化しているか」を定期的に示すことで、売買判断やリスク管理の材料になります。

不動産は株式のように市場で毎秒価格が出るものではないため、専門家による価値の推計(=鑑定評価)が重要になります。

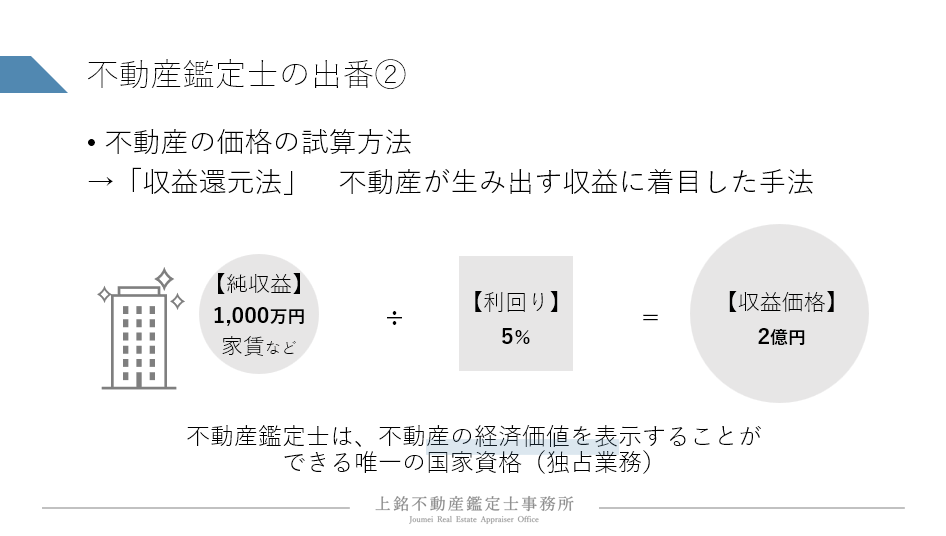

「収益還元法」って何?

不動産鑑定士がJ-REITの物件評価をする際、主に用いるのが「収益還元法」という評価手法です。

ざっくり言うと──

その不動産が将来生み出す収益の現在価値をもとに、物件の価格を決める方法

たとえば、あるオフィスビルが年間1,000万円の賃料収入を生んでいて、利回りが5%だとすると、評価額は以下のように計算されます。

評価額 = 1,000万円 ÷ 0.05 = 2億円

このように「収益に着目して価格を決める」のが収益還元法です。これは株式の“PER”の考え方に似ていて、金融商品としての不動産と考え方が似ています。

不動産鑑定士は“独占業務”を持つ国家資格

不動産鑑定士は、日本の法律に基づいて唯一「経済価値の表示」ができる資格者です。

つまり、この物件はいくらの価値があります、と“国家資格者の立場で”示すことができるのは、私たちだけなんです。

これは税理士が税務申告をしたり、弁護士が法律的判断を下したりするのと同じように、独占業務として法律で定められています。

なぜ「価値」がそんなに大事なのか?

不動産の証券化では、投資家が「価格に見合う価値があるのか?」を正しく理解していないと、大きな損失につながることがあります。

たとえば──

- 鑑定評価額が20億円の物件を、マーケットの過熱で30億円で買ってしまった

- 想定していた家賃収入が入らず、利回りが下がってしまった

こうしたケースでは、投資家が被るリスクが高まります。

だからこそ、「第三者である不動産鑑定士が冷静に、経済的合理性のある価値を示す」という役割が非常に重要です。

現場ではこんなことも評価します

実際の鑑定評価では、単純な数字計算だけではなく、以下のような現場目線の判断も含まれます。

必ず現地調査を行うことも義務付けられています!

- テナントの退去予定があるか

- 周辺の再開発による地価変動の影響

- 商圏人口や人の流れの変化

- 建物の老朽化リスクや修繕履歴

つまり、数字と実感の両面から価値を判断するのが、実務における不動産鑑定士の仕事です。

不動産金融のプレーヤーと鑑定士の関係性

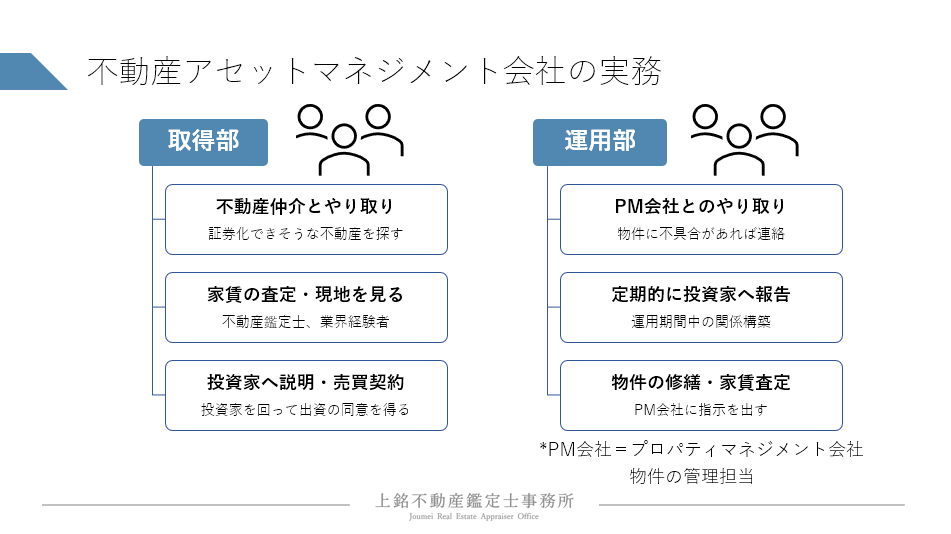

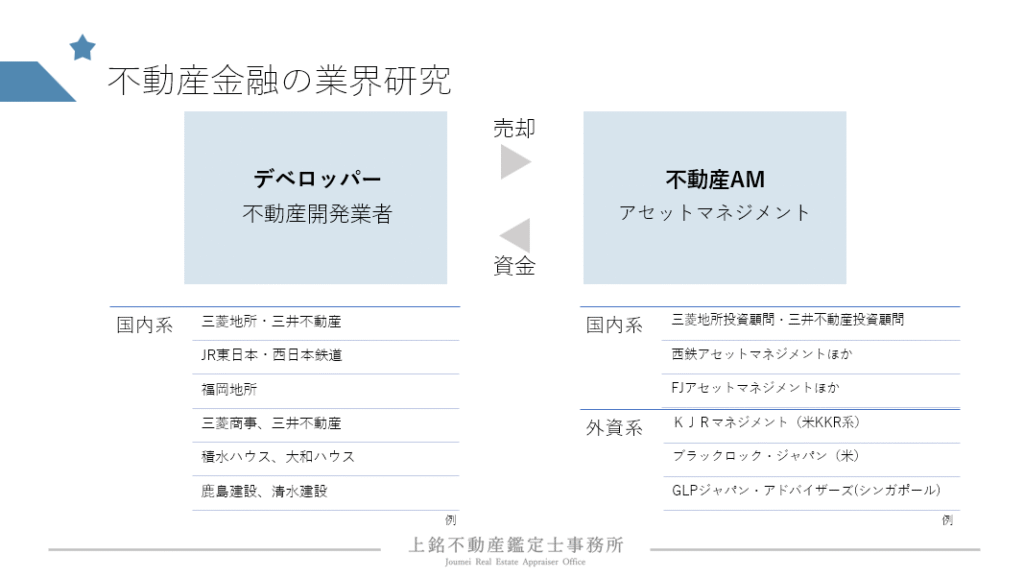

証券化に関わるプレーヤーはとても多岐にわたります。

それぞれのプレーヤーが役割を分担しながら、ひとつの“投資商品”として不動産を成立させています。

| 役割 | 内容 |

|---|---|

| 不動産投資法人(REIT) | 不動産を所有して運用する主体 |

| 不動産アセットマネジメント会社 | REITから運用受託し、資産運用を実行 |

| プロパティマネジメント会社 | 現場の物件管理(テナント対応など) |

| 不動産鑑定士 | 不動産の価値評価を担う専門家(依頼者はREIT) |

大学生・士業の皆さんへ

この分野は、「不動産×金融」という知識が必要な、非常に面白い領域です。

何より、給料が良いです!(日系不動産AMでも30歳1000万円は十分目指せます)

- 大学生の方であれば、「不動産の収益性」を考えることが、ビジネス感覚や投資マインドを養ういい入口になると思います。

- 弁護士・会計士・税理士・宅建士といった士業の方にとっても、「不動産価値評価の実務」を知ることで、自身の専門性に深みを加えることができます。

確認テストで理解を深めよう!

実際の講義では、以下のような「確認テスト」も行いました。

みなさんもぜひ、試してみてください!

Q1:J-REITとは、米国のREITを参考に日本版REITとして導入された経緯がある。

→ A:その通り。2001年に日本で初めてJ-REITが導入されました。

Q2:GPIFは、不動産には投資していない。

→ A:×。既にJ-REITなどを通じて運用しています。

Q3:証券化によって、不動産の流動性が高まる。

→ A:その通り。証券化によって誰でも東京証券取引所で売買可能に。

Q4:不動産鑑定士の評価は任意で行われている。

→ A:×。J-REITでは法律により半期に一度の時価開示が義務化されています。

まとめ:不動産の“見えない価値”を、見えるようにするのが仕事です

J-REITや不動産の証券化の仕組みは、少し複雑に見えるかもしれません。

でも、根底にあるのはとてもシンプルな話です。

いい不動産には収益 (=家賃) があり、その収益には価値がある。

→ その価値を、正しく“見える化”するのが、不動産鑑定士の役割です。

もしこの分野に少しでも興味を持ってもらえたなら、将来的に不動産金融や鑑定評価の世界へ一歩踏み出すきっかけになったら嬉しいです。

講義の内容を振り返りながら書いたので、ご質問などありましたらメール(info@jkantei-office.com)またはお問い合わせからご連絡いただければと存じます。

以上です。お読みいただき、ありがとうございました。

この記事の執筆者

不動産鑑定士 上銘 隆佑

Ryusuke Joumei

上銘不動産鑑定士事務所 代表。

大和不動産鑑定株式会社 東京本社に2014年に入社後、2019年に不動産鑑定士登録(第10401号)。国内系不動産アセットマネジメント会社への出向を経て、大和不動産鑑定株式会社九州支社へ赴任。2024年に同社を退職し、上銘不動産鑑定士事務所を開所。

適正家賃、関係者間売買、証券化対象不動産、銀行の担保不動産、公有地の売買に係る不動産鑑定評価を中心に、不動産鑑定評価に携わる。

不動産鑑定業 福岡県知事 第(1)-347号

info@jkantei-office.com

お問い合わせはこちらから >

-scaled.png)

コメント

コメント一覧 (1件)

[…] […]