こんにちは。福岡で不動産鑑定士をしている、上銘不動産鑑定士事務所の上銘(じょうめい)です。

2026年の年明け早々、J-REIT市場を揺るがす大きなニュースが飛び込んできました。

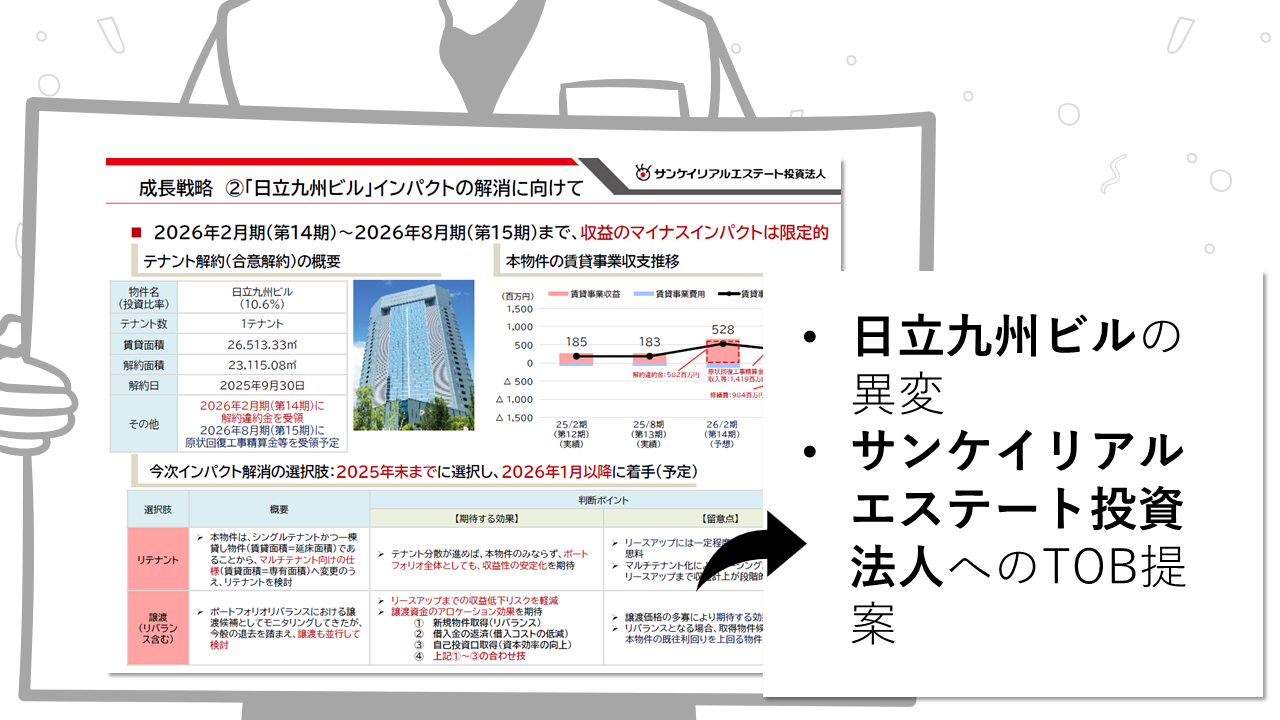

サンケイリアルエステート投資法人(以下、サンケイリート)へのTOB(公開買付)の発表です。

今回の件がこれまでのTOBと大きく違うのは、スポンサーであるサンケイビルも納得した上での、友好的な上場廃止を目指しているという点です。J-REITの歴史の中でも、かなりインパクトのある出来事だと言えます。

不動産鑑定士として僕が特に注目しているのは、地元・福岡にある主要物件、日立九州ビルの動きです。

実はこのビルの状況が、今回の買収劇の裏側にある不動産ビジネスの本質を鮮やかに映し出していると感じています。

なぜ、一見ピンチに見える空室が、プロの目には最高のチャンスに映ったのか。そのあたりの裏事情を、鑑定士の視点から少しフランクにお話ししてみたいと思います。

日立九州ビルの異変、安定物件に訪れた空白の正体

まず、今回の中心とも言える「日立九州ビル」について整理しておきましょう。

このビルは福岡市の中心部にあり、サンケイリートにとっては収益を支える非常に重要な物件でした。

ところが、2025年8月期の決算説明資料で、ある大きな変化が公表されたんです。

それは、2025年9月末をもって、主要テナントである日立製作所との賃貸借契約を合意解約するという内容でした。

一棟丸ごと借りていたテナントが抜ける。これ、不動産オーナーにとっては本当に大きな出来事です。

なぜなら、一棟貸しのビルはテナントが1社抜けるだけで、そのビルからの家賃収入が明日からゼロになってしまうからです。

合意解約を反映して、サンケイリートは、保有している物件全体の含み益(今の価値と帳簿上の価格の差)が+1.2%となってしまいました。

J-REIT全体の中央値が25%を超えている中で、この数字はかなり厳しい状況です。

看板物件の一棟空室ですから、上場リートという立場では、市場からの評価を維持するのが非常に難しくなっていたんですね。

一棟貸しの終わり、マルチテナント化への挑戦

では、空室になったからこのビルの価値がなくなったのかというと、プロの考え方は全く逆です。

サンケイリートが資料の中で掲げていたのは、マルチテナント化への転換という戦略でした。

実は一棟貸しというのは、管理の手間がかからない分、テナントに対してまとめ買い割引のように家賃を相場より安く設定しているケースがよくあります。

これをフロアごとに区切って複数の会社に貸し出すマルチテナント化に変えると、次のようなメリットが生まれます。

- 坪単価の底上げ小口で貸す方が、一棟で貸すよりも高い家賃単価を狙えます。

- リスクの分散1社が出ていっても他の会社が残っていれば、収入がいきなりゼロになることはありません。

特に今の福岡は、オフィス需要が非常に強いエリアです。

最新のニーズに合わせてビルをリニューアルすれば、これまでの家賃よりもずっと高い単価で埋め戻せる可能性が十分にあります。

ただ、これには多額の改修費用と、次のテナントが決まるまでの無収入の期間を耐え抜く力が必要です。

上場しているJ-REITは、投資家から毎期の安定した分配金を求められるため、この一時的な赤字を許容するのが非常に苦手です。

この不透明な部分が、今回のTOB提案の理由の一つと考えます。

なぜプロは空っぽのビルを欲しがったのか

ここで登場するのが、買収に名乗りを上げたトーセイとGIC(シンガポール政府投資公社)の連合です。

彼らは、日立九州ビルが空室になることをリスクではなく、むしろ再生のための準備が整った最高の状態だと見たはずです。

不動産のバリューアップ(価値向上)を専門にするプロにとって、テナントが入っている状態よりも、空っぽの状態の方がずっと動きやすいんです。

工事の自由度が高ければ、入居者がいなくても音や振動を気にせず、一気に最新設備への入れ替えができます。

また、今のマーケットに一番刺さるコンセプトで、ゼロからテナントを募集できるのも強みです。

彼らのロジックは非常に明快です。

上場という枠組みを外して、短期的な分配金のプレッシャーから自由になろう。その間に、自分たちのノウハウと資金を投入して日立九州ビルなどを生まれ変わらせる。

そうすれば、今の鑑定評価額をはるかに上回る価値を創り出せる、というわけです。

つまり、上場リートという安定を求められる器ではできなかった大胆なバリューアップを、非上場化することで実現しようとしているんですね。

不動産鑑定士の視点、数字の裏にある化ける可能性

今回のサンケイリートの件は、日立九州ビルの空室という一つの事象で、不動産ビジネスが凝縮されたような展開になりました。

不動産鑑定士として僕が日々の仕事で大切にしているのは、その物件の今の数字だけでなく、将来どうやって化ける可能性があるかを見極めることです。

空室でピンチだという見方と、空室だからこそ新しい価値を作れるという見方。

この視点の違いが、今回のような1,000億円規模の大きな取引を動かす原動力になっています。

福岡の街を歩いていると、古くなったビルや空室が目立つビルを見かけることもあると思います。

でも、その建物のポテンシャルを信じて、知恵と資金を投じる人がいれば、不動産は何度でも新しく生まれ変わることができます。

日立九州ビルが今後どのように再生され、福岡のオフィスシーンを彩っていくのか。

僕も地元の一鑑定士として、ワクワクしながら見守っていきたいと思います。

あとがき

最後までお読みいただき、ありがとうございました。

今回は少し専門的な用語も交えましたが、不動産の裏側にある再生のドラマが少しでも伝わっていれば嬉しいです。

これからも福岡の街と不動産の本当の価値について、等身大な言葉で発信していこうと思います。

以上です。お読みいただき、ありがとうございました。

この記事の執筆者

不動産鑑定士 上銘 隆佑

Ryusuke Joumei

上銘不動産鑑定士事務所 代表。

大和不動産鑑定株式会社 東京本社に2014年に入社後、2019年に不動産鑑定士登録(第10401号)。国内系不動産アセットマネジメント会社への出向を経て、大和不動産鑑定株式会社九州支社へ赴任。2024年に同社を退職し、上銘不動産鑑定士事務所を開所。

適正家賃、関係者間売買、証券化対象不動産、銀行の担保不動産、公有地の売買に係る不動産鑑定評価を中心に、不動産鑑定評価に携わる。

不動産鑑定業 福岡県知事 第(1)-347号

info@jkantei-office.com

お問い合わせはこちらから >

-scaled.png)

コメント