こんにちは、不動産鑑定士の上銘です。

2024年末、所属している福岡県不動産鑑定士協会の「大学向け寄附講座」を実際に担当してきました。

私は不動産アセットマネジメント会社での実務経験があるので、「不動産の証券化」の講義を任せていただきました。

大学生向けに、どうやって伝わるかを試行錯誤していたら合計50時間くらい作業していました・・!

分かりやすいよう専門用語禁止(Jリートまで)で作りましたので、ぜひご活用いただけたら嬉しいです。

「キャナルシティ博多も、実は“証券化”されてるって知ってましたか?」

突然ですが、みなさんがよく知っている「キャナルシティ博多」や「オリエンタルホテル福岡博多ステーション」、実はそれらの物件…“証券化”されているってご存じでしたか?

「証券化」って聞くと、なんだか難しそうな響きですよね。

でも、これって実は “不動産を個人として投資できるようにする”ための仕組み のことなんです。

大学生の皆さんにも、士業の皆さんにも、「不動産の裏側にある“お金の流れ”」や「不動産の価値がどう扱われているか」を知ってもらえると、きっと面白く感じてもらえると思います。

今回はそんな「不動産の証券化」の世界を、前半と後半の2回に分けてお届けします!

不動産の証券化って、結局なに?

簡単に言うと──

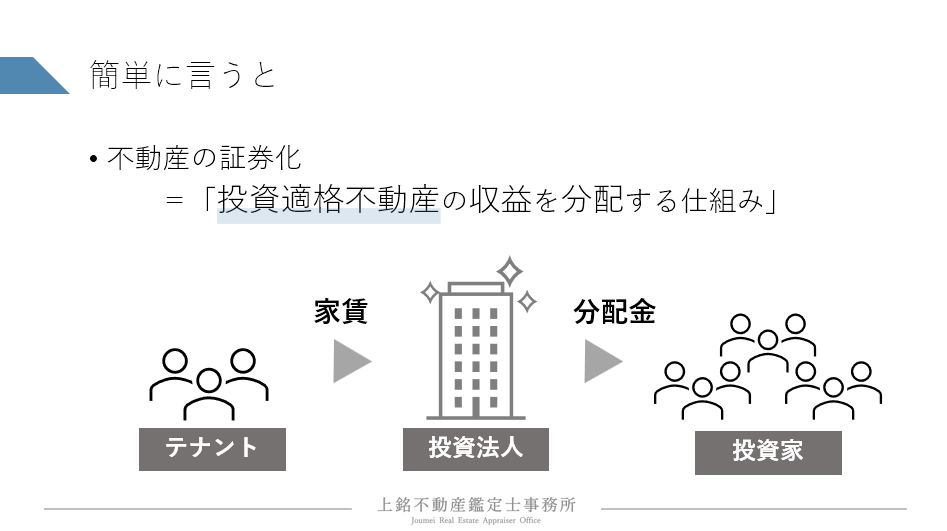

不動産の証券化 = 投資適格な不動産の“収益”を分配する仕組み

例えばあるオフィスビルに企業がテナントとして入っていて、毎月の賃料を支払っているとします。

その家賃収入が投資家にとっての分配金の原資になるわけです。

これがまさに、「不動産の収益性を証券(金融商品)として活用する」仕組みです。

▷ 登場人物

- テナント:実際にビルや施設を借りている人(家賃を払う)

- 投資法人(REIT):不動産を保有し、運営している

- 投資家:その投資法人の投資口(=持ち分)を買って、分配金を得る

向いてる不動産・向いてない不動産

じゃあ、どんな不動産でも証券化できるのかというと……そういうわけでもないんです。

◎ 向いている物件の特徴

- 好立地(駅近・都心・人通りが多い)

- 意匠性が高く魅力的

- テナントが継続的に入りやすい

✕ 向いていない物件の例(収益が見込めない為)

- 郊外の築古戸建て

- 老朽化が進んでいる地方の店舗

- 空室が長く続いているような物件

不動産は個別性がとても強いため、証券化できる物件というのは実はかなり選ばれているんですね。

不動産の証券化では、「投資家への分配金確保」が至上命題です。安定して収益(=家賃)が期待できる物件を証券化する必要があります。

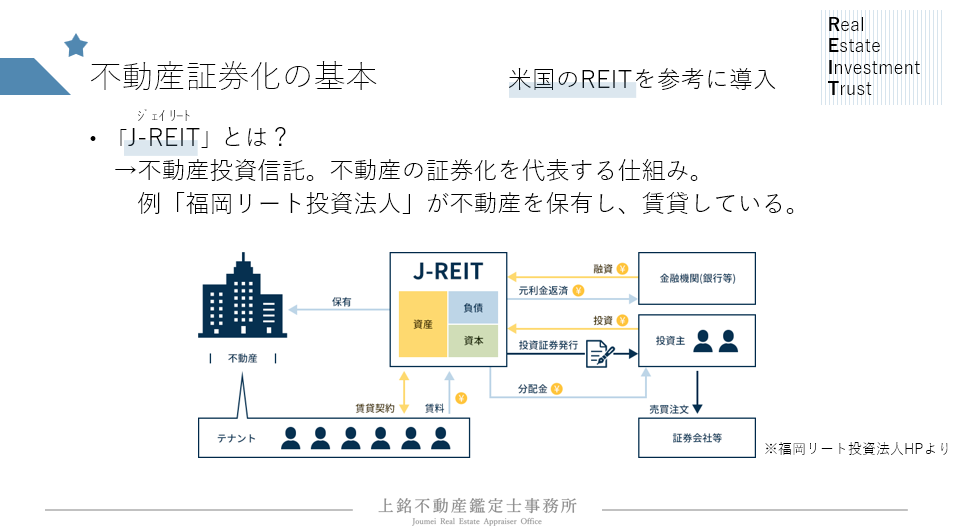

J-REITって、よく聞くけど何者?

この不動産の証券化を代表する仕組みが、みなさんも聞いたことがあるかもしれない「J-REIT(ジェイリート)」です。

正式には「Japan Real Estate Investment Trust(不動産投資信託)」。

例えば、福岡リート投資法人。この法人は、

- キャナルシティ博多

- VIORO

など、福岡市内の商業施設やホテルを保有し、それらをテナントに貸し出して家賃収入を得ています。

投資家はこの「投資法人の投資口」を購入することで、家賃収入の一部=分配金を受け取れる仕組みになっています。

ROEってなに?

投資の世界では、「ROE(自己資本利益率)」という言葉がよく使われます。

これは要するに、「少ない自己資本でどれだけ利益を生み出せるか」を示す指標です。

REITのように、外部からの借入をうまく使いながら資産を運用する仕組みでは、このROEを高めることが投資家にとって大きな魅力になります。

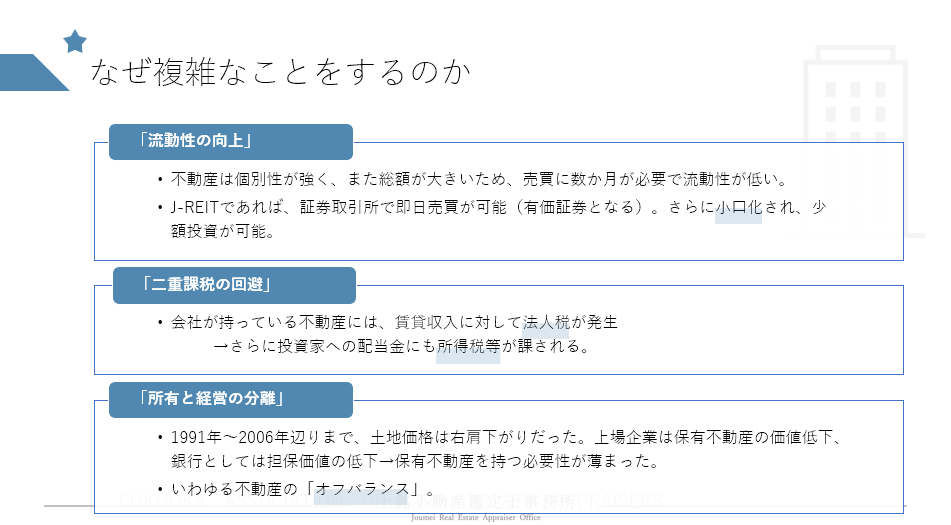

なんでわざわざこんな複雑なことをするの?

「そのまま不動産を持っておけばいいじゃん」と思うかもしれませんが、証券化の仕組みにはちゃんと理由があります。

流動性が高まる

不動産は通常「売買に時間がかかるもの」ですが、証券化することで金融商品として手軽に売買できるようになります。

二重課税の回避

会社が持っている不動産には、賃貸収入に対して法人税が発生。

→さらに投資家への配当金にも所得税等が課されてしまいます。

REITを活用すれば、REITへの法人税が免除されるため、投資家への実入りが大きくなります。

所有と経営の分離

1991年~2006年辺りまで、土地価格は右肩下がりでした。

上場企業は保有不動産の価値低下、銀行としては担保価値の低下→保有不動産を持つ必要性が薄まった経緯があります。

いわゆる不動産の「オフバランス化」という施策をREITが担っています。

年金も“証券化不動産”に投資しているってホント?

はい、本当です。

GPIF(年金積立金管理運用独立行政法人)って聞いたことありますか? 日本の年金資金を運用している組織です。

実はこのGPIFも、不動産に投資しているんです。

2024年時点で3.6兆円以上の投資実績があることが公表されています。

つまり、みなさんの将来の年金も、ある意味「キャナルシティ」や「VIORO」などの収益によって支えられているというわけなんです。

証券化された不動産の運用を担うのは?

ここで出てくるのが、「不動産アセットマネジメント会社」です。

この会社たちは、

- 投資家から集めたお金で不動産を購入・運用し

- テナント管理や収益最大化の工夫を行い

- 投資家に利益を分配する

という重要な役割を担っています。

国内で有名なのは

- 三菱地所投資顧問、三井不動産投資顧問

- 福岡リアルティ、西鉄アセットマネジメント など

外資系では、ブラックストーンやKJRマネジメントのような大手企業も活躍しています。

後半へつづく:不動産鑑定士の出番、ここにあり!

ここまでの話で、「不動産の証券化」がどんな仕組みで成り立っているのか、なんとなくイメージできたでしょうか?

次回の【後編】ではいよいよ、不動産鑑定士の出番について詳しくお話しします。

- 不動産の価値はどうやって決まるのか?

- なぜ鑑定評価が必要なのか?

- 「収益還元法」とは?

そんなテーマを、実務経験を交えて分かりやすく解説します!

以上です。お読みいただき、ありがとうございました。

この記事の執筆者

不動産鑑定士 上銘 隆佑

Ryusuke Joumei

上銘不動産鑑定士事務所 代表。

大和不動産鑑定株式会社 東京本社に2014年に入社後、2019年に不動産鑑定士登録(第10401号)。国内系不動産アセットマネジメント会社への出向を経て、大和不動産鑑定株式会社九州支社へ赴任。2024年に同社を退職し、上銘不動産鑑定士事務所を開所。

適正家賃、関係者間売買、証券化対象不動産、銀行の担保不動産、公有地の売買に係る不動産鑑定評価を中心に、不動産鑑定評価に携わる。

不動産鑑定業 福岡県知事 第(1)-347号

info@jkantei-office.com

お問い合わせはこちらから >

-scaled.png)

コメント

コメント一覧 (4件)

[…] […]

[…] […]

[…] […]

[…] […]